ყველაფერი, რაც უნდა იცოდეთ დაგროვებით პენსიაზე - ვის და როდის შეუძლია პროგრამის დატოვება და როდის შეძლებთ პენსიის გატანას?

2019 წლის პირველი იანვრიდან საქართველოში მუდმივად მცხოვრები ყველა დასაქმებული ავტომატურად ჩაერთო დაგროვებით საპენსიო სისტემაში.

პროგრამაში მონაწილეობა სავალდებულოა 40 წლამდე დასაქმებული ადამიანებისთვის და მათ სისტემის დატოვების უფლება აღარ აქვთ.

რაც შეეხებათ თვითდასაქმებულებს ან იმ პირებს, რომლებსაც დაგროვებითი პენსიის შესახებ კანონის ამოქმედებამდე (2018 წლის 6 აგვისტო) უკვე ჰქონდათ შესრულებული 40 წელი, მათ პროგრამიდან გამოსვლის შეაძლებლობა 1-ლი აპრილიდან მიეცემათ.

ამასთანავე აღსანიშნავია, რომ საპენსიო ფონდის დატოვების მსურველებმა, განაცხადი 1-ლ ივნისამდე უნდა გააკეთონ, წინააღმდეგ შემთხვევაში, ისინი დაგროვებით პენსიაზე უარის თქმას ვეღარ შეძლებენ. 40 წელს მიღწეული დასაქმებულს, რომელიც 1-ლი აპრილიდან მოისურვებს ფონდის დატოვებას, ინდივიდუალურ საპენსიო ანგარიშზე განხორციელებული შენატანები და ამ შენატანებთან დაკავშირებული საინვესტიციო შემოსავალი უკან დაუბრუნდება.

მიუხედავად იმისა რომ ყველა დასაქმებულს მიმდინარე თვიდან 2%-ით ნაკლები ანაზღაურება ჩაერიცხება, ბევრ ადამიანს ჯერ კიდევ არ აქვს დეტალური ინფორმაცია დაგროვებით საპენსიო სისტემაზე. kvirispalitra.ge შეეცადა ყველა აქტუალური და თქვენთვის მნიშვნელოვანი კითხვისთვის გაეცა პასუხი.

ვის მიერ ხორციელდება საპენსიო შენატანი - დასაქმებულების შემთხვევაში

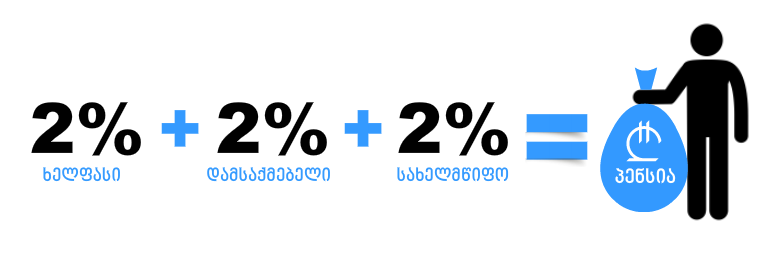

პირველ რიგში, კიდევ ერთხელ განვმარტოთ თუ როგორ ხდება პენსიის დაგროვება: მარტივი 2+2+2 ფორმულით, რაც იმას ნიშნავს რომ, დასაქმებულის სახელფასო ანგარიშიდან საპენსიო ფონდში დაუბეგრავი შემოსავლის 2% ირიცხება. 2%-ს რიცხავს დამსაქმებელი, 2%-ს კი სახელმწიფო.

სახელმწიფო თანამშრომლის ინდივიდუალურ საპენსიო ანგარიშზე რიცხავს თავის წილ კონტრიბუციას შემდეგი წესით: თუ თანამშრომლის დასაბეგრი შემოსავალი არ აღემატება წლიურ 24 000 ლარს - რიცხავს 2%-ს;

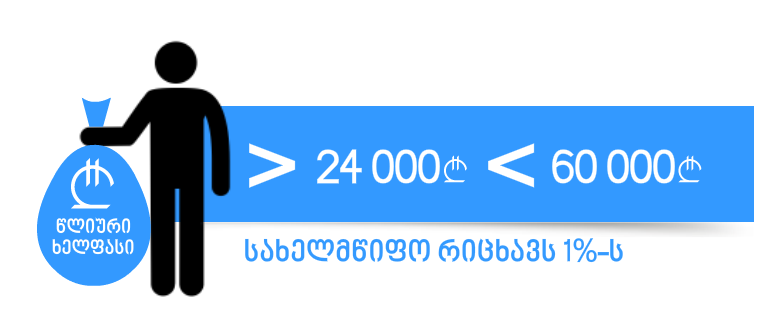

სახელმწიფო თანამშრომლის ინდივიდუალურ საპენსიო ანგარიშზე რიცხავს თავის წილ კონტრიბუციას შემდეგი წესით: თუ თანამშრომლის დასაბეგრი შემოსავალი არ აღემატება წლიურ 24 000 ლარს - რიცხავს 2%-ს;  თუ თანამშრომლის წლიური დასაბეგრი შემოსავალი 24 000 ლარიდან 60 000 ლარამდეა, რიცხავს 1%-ს;

თუ თანამშრომლის წლიური დასაბეგრი შემოსავალი 24 000 ლარიდან 60 000 ლარამდეა, რიცხავს 1%-ს;  თუ თანამშრომლის წლიური დასაბეგრი შემოსავალი აღემატება 60 000 ლარს, სახელმწიფო არ განახორციელებს კონტრიბუციას.

თუ თანამშრომლის წლიური დასაბეგრი შემოსავალი აღემატება 60 000 ლარს, სახელმწიფო არ განახორციელებს კონტრიბუციას.

ვის მიერ ხორციელდება საპენსიო შენატანი - თვითდასაქმებულების შემთხვევაში

ვის მიერ ხორციელდება საპენსიო შენატანი - თვითდასაქმებულების შემთხვევაში

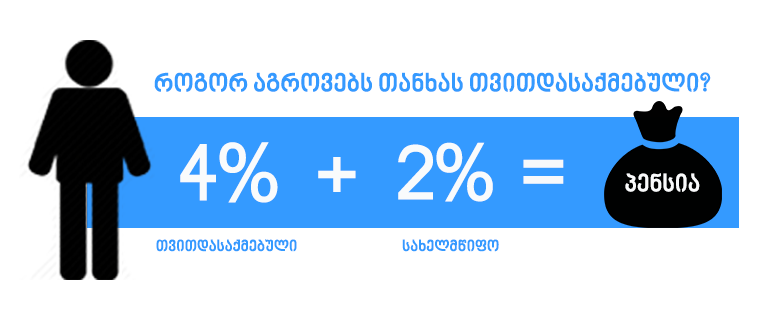

რაც შეეხებათ თვითდასაქმებულებს, დაგროვებით საპენსიო სისტემაში მონაწილეობის სურვილის შემთხვევაში, ეს ადამიანები ყოველთვიურად ფონდში შემოსავლის 4%-ს რიცხავენ. 2%-ს კი ამატებს მთავრობა.

საპენსიო დანაზოგში ირიცხება თუ არა თანხა ჰონორარებიდან, ბონუსებიდან და სხვა სახის ანაზღაურებიდან?

დასაბეგრი ხელფასი არ გულისხმობს მხოლოდ ხელფასის სახით გაცემულ თანხას, გადასარიცხი თანხის გაანგარიშება ხდება ბონუსების, ბენეფიტების და ყველა სხვა სარგებლის გათვალისწინებით, ანუ იგულისხმება ყველა ის სარგებელი, რომელიც თანამშრომლის შემოსავლად მიიჩნევა.

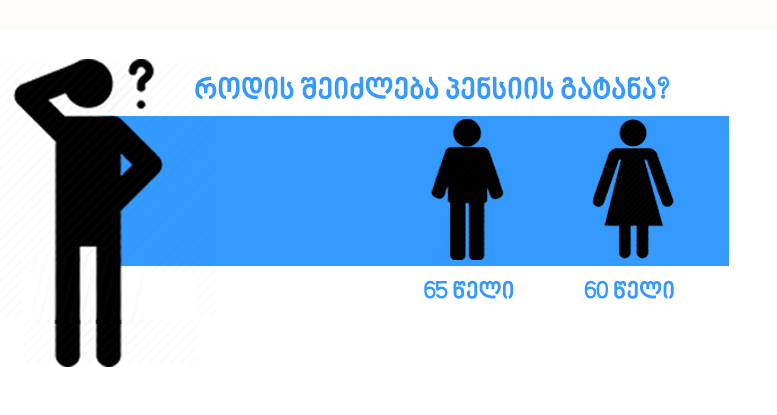

როდის შეიძლება პენსიის გატანა?

პენსიის გატანა, გამონაკლისი შემთვევების გარდა, შესაძლებელია მხოლოდ საპენსიო ასაკში, რომელიც მამაკაცების შემთხვევაში წარმოადგენს 65 წელს, ხოლო ქალბატონების შემთხვევაში 60 წელს. ამასთან, ნებისმიერ მონაწილეს უფლება აქვს გადაავადოს პენსიის მიღება მისი საჭიროებიდან გამომდინარე ან მოითხოვოს საპენსიო თანხის ერთიანად მიღება.

რა შემთხვევაშია შესაძლებელი საპენსიო ანგარიშიდან თანხის დროზე ადრე გატანა?

თუ ადამიანს მიენიჭა შშმ პირის სტატუსი, მას შეუძლია საპენსიო ასაკის მიღწევამდე გამოიტანოს თანხა ანგარიშიდან. ანალოგიური უფლებით სარგებლობს პირი, რომელიც გადაწყვეტს საქართველოს სამუდამოდ დატოვებას. თუ მონაწილე წარადგენს სხვა სახელმწიფოში კანონიერი, მუდმივი ცხოვრების უფლების დამადასტურებელ სათანადოდ დამოწმებულ დოკუმენტს, მას შეუძლია მოითხოვოს მის ინდივიდუალურ საპენსიო ანგარიშზე დარიცხული საპენსიო აქტივების შესაბამისი ღირებულების მიღება ერთიანი გადახდით ან პროგრამული გატანით.

პარალელურად მივიღებთ თუ არა სახელმწიფო პენსიას?

არსებული სახელმწიფო პენსია რჩება და მოქმედებს დაგროვებით საპენსიო სქემის პარალელურად.

რა მოსდის საპენსიო დანაზოგს მონაწილის გარდაცვალების შემთხვევაში?

მონაწილის ინდივიდუალურ საპენსიო ანგარიშზე დაგროვილი საპენსიო თანხა წარმოადგენს მონაწილის უპირობო და ხელშეუხებელ საკუთრებას და ეს თანხა გადაეცემა მონაწილის კანონიერ მემკვიდრეს. გადახდა შეიძლება განხორციელდეს ერთიანად ან საპენსიო დანაზოგების გადატანით მემკვიდრის ინდივიდუალურ საპენსიო ანგარიშზე, მემკვიდრის არჩევანის შესაბამისად.

საპენსიო კალკულატორი - როგორ დავთვალოთ პენსიის სავარაუდო მოცულობა

საპენსიო სააგენტოს ვებგვერდზე განთავსებულია საპროგნოზო საპენსიო მთვლელი, რომლის მიხედვითაც, დაგროვებითი საპენსიო სქემის მონაწილეს შეუძლია გამოიანგარიშოს დაახლოებით რა ოდენობის თანხას მიიღებს ყოველთვიურად, როცა საპენსიო ასაკს მიაღწევს. ამისთვის საპენსიო სააგენტოს საპროგნოზო მთვლელის შესაბამის გრაფაში უნდა მიუთითოთ თქვენი ყოველთვიური შემოსავალი (დარიცხული ხელფასის ოდენობა და არა რასაც ხელზე იღებთ), თქვენი მიმდინარე ასაკი, ასაკი პენსიაზე გასვლისას (ქალის პენსიაზე გასვლის ასაკია 60 წელი, მამაკაცის - 65) და პენსიაზე ყოფნის ხანგრძლივობა. (იხილეთ საპენსიო მთვლელი)

პენსიაზე ყოფნის ხანგრძლივობა გამოითვლება შემდეგნაირად - სიცოცხლის საშუალო სტატისტიკურ მაჩვენებელს მინუს მონაწილის ის ასაკი, როდესაც გადაწყვეტს დაგროვილი პენსიით სარგებლობას, ეს შესაძლოა იყო საპენსიო ასაკი 60 ქალის და 65 მამაკაცის შემთხვევაში ან მოგვიანებითაც. ყოველთვიურად მისაღები თანხის გამოსათვლელად კი საპენსიო ანგარიშზე არსებული თანხა გაიყოფა პენსიაზე ყოფნის წლების რაოდენობაზე და გაიყოფა 12 თვეზე.

აქვე აუცილებლად უნდა ითქვას ერთი მნიშვნელოვანი ფაქტის შესახებ. თუ სიცოცხლის საშუალო ხანგრძლივობა, მაგალითად, იქნება 75 წელი, ხოლო მომხმარებელი პენსიაზე გავა სამოცი წლის ასაკში, გამოდის რომ მის მიერ დაგროვებული თანხა უნდა გადანაწილდეს 15 წელზე. რა ხდება იმ შემთხვევაში თუ ამ პიროვნების სიცოცხლის ხანგრძლივობა 75-ის ნაცვლად 90 წელი იქნება, ეს კითხვა ჯერჯერობით უპასუხოა. საპენსიო სააგენტოს კანონში გაწერილი აქვს უფლება-მოვალეობა, რომ შეიმუშაოვოს და მომხმარებლებს შესთავაზოს დამატებით სხვა სქემა, რომელმაც შესაძლოა აღნიშნული პრობლემა მოაგვაროს.

საპროგნოზო მთვლელში გათვალისწინებული ხელფასის 4%-იანი ზრდისა და 7%-იანი ამონაგების შესაძლო ცდომილების შესახებ საპენსიო სააგენტოს განმარტება:

საინტერესოა კიდევ ერთი გარემოება -კალკულატორის შემდგენლებმა გათვალეს, რომ დასაქმებულის შემოსავალი ყოველწლიურად, საშუალოდ, 4%-ით, ხოლო საპენსიო დანაზოგზე საშუალო წლიური ამონაგები 7% -ით (ანუ ამ 7% ამონაგებს თქვენს ანგარიშზე დაგროვებული თანხის ინვესტიციაში ჩადებით მიიღებთ) გაიზრდება. ეს ორი მაჩვენებელი არ იცვლება მიუხედავად იმისა გაიზარდა თუ შემცირდა თქვენი ხელფასი. ამას საპენსიო სააგენტოში ასე ხსნიან:საპენსიო სააგენტოს ვებგვერდზე განთავსებულ საპროგნოზო საპენსიო მთვლელში გაკეთებულია კონსერვატიული დაშვებები, რომ საშუალოდ დასაქმებულის ხელფასი წლიურად 4%-ით გაიზრდება. ცხადია, ეს არ გულისხმობს ხელფასის ყოველწლიურ გარანტირებულ მატებას. ზოგიერთ წელს მატება შეიძლება საერთოდ არ იყოს, ხოლო ზოგიერთ წლებში ხელფასის მატება 5-10% იყოს. რაც შეეხება საპენსიო დანაზოგის ინვესტიციაზე წლიური 7%-იანი ამონაგების დარიცხვას, ესეც არის კონსერვატიული / მინიმალისტური დაშვება, რომელიც შეესაბამება დაბალრისკიან საინვესტიციო პორტფელს. მაგალითად, ბანკები დეპოზიტზე იხდიან დაახლოებით წლიურ 5-7%-ს.

სად უნდა შეიტანონ თანხა იმ ადამიანებმა, რომლებსაც ნებაყოფლობით სურთ თანხის დაგროვება.

სააგენტოში აცხადებენ, რომ დასაქმებული ქალები, რომლებიც კანონის ამოქმედებამდე (2018 წლის 6 აგვისტო) არ იყვნენ 55 წლის, ხოლო მამაკაცები 60 წლის, სქემაში ჩართულები არიან ავტომატურად. ამ ასაკობრივ ზღვრებს ზემოთ მოქალაქეებმა სქემაში ნებაყოფილობით ჩართვის სურვილის შემთხვევაში, განცხადებით უნდა მიმართონ დამსაქმებელს.  თვითდასაქმებული კი თავად უნდა დარეგისტრირდეს საპენსიო სააგენტოს სისტემაში, მას გაეხსნება ორი ანგარიში: დამსაქმებლის და დასაქმებულის. ამასთან ეს ადამიანი წარადგენს საპენსიო დეკლარაციას თავისი შემოსავლების შესახებ და სააგენტოს ვებგვერდზე ჩამოთვლილ რომელიმე ბანკში, საპენსიო სააგენტოს მითითებულ ანგარიშზე განახორციელებს თავის საპენსიო დეკლარაციის შესაბამისი საპენსიო დანაზოგის ჩარიცხვას, რომლიც მას აესახება პირად საპენსიო ანგარიშზე. ამავე ანგარიშზე მონაწილე დაინახავს სახელმწიფოს შენატანის ოდენობასაც. რაც შეეხება ბანკებს, რომლებშიც ამჟამად გახსნილია საპენსიო ფონდის ანგარიში, ჩამონათვალი ასეთია: საქართველოს ბანკი, თიბისი ბანკი, სილქ როუდ ბანკი, ხალიკ ბანკი საქართველო, ლიბერთი ბანკი, ვითიბი ბანკი და ბაზის ბანკი.

თვითდასაქმებული კი თავად უნდა დარეგისტრირდეს საპენსიო სააგენტოს სისტემაში, მას გაეხსნება ორი ანგარიში: დამსაქმებლის და დასაქმებულის. ამასთან ეს ადამიანი წარადგენს საპენსიო დეკლარაციას თავისი შემოსავლების შესახებ და სააგენტოს ვებგვერდზე ჩამოთვლილ რომელიმე ბანკში, საპენსიო სააგენტოს მითითებულ ანგარიშზე განახორციელებს თავის საპენსიო დეკლარაციის შესაბამისი საპენსიო დანაზოგის ჩარიცხვას, რომლიც მას აესახება პირად საპენსიო ანგარიშზე. ამავე ანგარიშზე მონაწილე დაინახავს სახელმწიფოს შენატანის ოდენობასაც. რაც შეეხება ბანკებს, რომლებშიც ამჟამად გახსნილია საპენსიო ფონდის ანგარიში, ჩამონათვალი ასეთია: საქართველოს ბანკი, თიბისი ბანკი, სილქ როუდ ბანკი, ხალიკ ბანკი საქართველო, ლიბერთი ბანკი, ვითიბი ბანკი და ბაზის ბანკი.

რას გულისხმობს დაბალრისკიანი, საშუალო და მაღალრისკიანი პორტფელები?

საპენსიო სააგენტოს განმარტებით, დაბალრისკიანი პორტფელი შედგება კეთილსაიმედო ფინანსური ინსტრუმენტებისგან, რომელთა ფასებიც არის ნაკლებად მერყევი. ძირითადად ეს უნდა იყოს ფიქსირებული შემოსავლის ინსტრუმენტები, როგორიც არის ობლიგაციები და ეს ობლიგაციები გამოშვებული უნდა იყოს გამჭვირვალე და ფინანსურად გამართული კომპანიების მიერ. მათ უნდა გააჩნდეთ საერთაშორისო სარეიტინგო კომპანიების მიერ მინიჭებული მისაღები რეიტინგი. მათ შორის აღნიშნულ პორტფელში იქნება ფულადი ინსტრუმენტები (მაგალითად, საბანკო დეპოზიტები და ანაბრები), სახაზინო ვალდებულებები, საერთაშორისო მაღალრეიტინგული საფინანსო ორგანიზაციების მიერ გამოშვებული ობლიგაციები, იმ ლიმიტის ფარგლებში, რომელიც დაშვებულია კანონით. საშუალო და მაღალრისკიან პორტფელებში შეიძლება ვიხილოთ სხვადასხვა კორპორატიული აქციები, რომელთა ფასებიც უფრო მაღალი მერყეობით შეიძლება გამოირჩეოდეს. ამასთან, მაღალრისკიანი პორტფელი გულისხმობს მაღალ სარგებელსაც.

ქრისტინე გამთენაძე (სპეციალურად საიტისთვის)